企业所得税预缴表(固定资产加速折旧)(行次分项填表说明)

在e企

2019-07-02

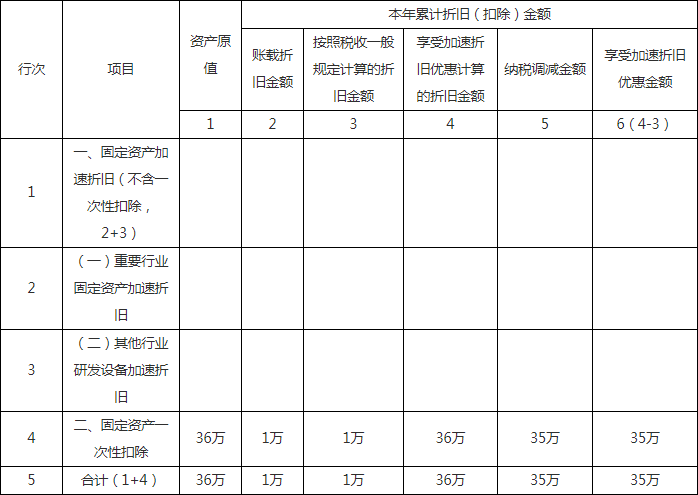

第1行“一、固定资产加速折旧(不含一次性扣除)”:

根据相关行次计算结果填报,本行=第2+3行。

第2行“(一)重要行业固定资产加速折旧”:

制造业和信息传输、软件和信息技术服务业行业(以下称“重要行业”)纳税人按照财税〔2014〕75号、财税〔2015〕106号、财政部 税务总局公告2019年第66号等相关文件规定对于新购进固定资产在税收上采取加速折旧的,结合会计折旧情况,在本行填报月(季)度预缴纳税申报时的纳税调减、加速折旧优惠统计等本年累计金额。

重要行业纳税人按照财税〔2014〕75号、财税〔2015〕106号、财税〔2018〕54号等相关文件规定,享受一次性扣除政策的资产的有关情况,不在本行填报。

第3行“(二)其他行业研发设备加速折旧”:

重要行业以外的其他纳税人按照财税〔2014〕75号、财税〔2015〕106号等相关文件规定,对于单位价值超过100万元的专用研发设备采取缩短折旧年限或加速折旧方法的,在本行填报月(季)度预缴纳税申报时相关固定资产的纳税调减、加速折旧优惠统计等情况的本年累计金额。

其他行业纳税人2019年之前按照财税〔2014〕75号、财税〔2015〕106号等相关文件规定,对于单位价值超过100万元的专用研发设备采取缩短折旧年限或加速折旧方法的,在2019年及以后年度需要继续填报的,应在本行填报。

第4行“二、固定资产一次性扣除”:

纳税人按照财税〔2014〕75号、财税〔2015〕106号、财税〔2018〕54号等相关文件规定对符合条件的固定资产进行一次性扣除的,在本行填报月(季)度预缴纳税申报时相关固定资产的纳税调减、加速折旧优惠统计等情况的本年累计金额。

第5行“合计”:

根据相关行次计算结果填报。本行=第1+4行。